Versicherungsmakler

Deine Private Rentenversicherung – Altersvorsorge leicht gemacht …

Welche privaten Rentenversicherungen gibt es?

In der privaten Rentenversicherung gibt es verschiedene Konzeptionen.

Die Basisrente – auch als Rüruprente bekannt –

die Rüruprente bietet dem Versicherungsnehmer in gewissen Grenzen zusätzliche steuerliche Vorteile. Im Gegenzug unterliegt der Vertrag jedoch strikten Regeln. So sind Vertragsänderungen während der Laufzeit nur eingeschränkt möglich. Insbesondere darf die Basisrente nicht zur Finanzierung oder Kreditabsicherung eingesetzt werden. Auch das sogenannte Kapitalwahlrecht, bei dem der Versicherungsnehmer das gesamte angesparte Kapital auf einmal herausnehmen darf, ist nicht möglich.

Der Versicherungsnehmer ist somit erheblich in seinen Möglichkeiten eingeschränkt. In allen anderen Rentenmodellen ist der Versicherungsnehmer völlig frei in seiner Gestaltung. Hier wird vor allem nach dem Anlagekonzept entschieden.

Die klassische Rentenversicherung

ist das am häufigsten vertretene Modell. Sie investiert vornehmlich in festverzinsliche Wertpapiere mit einer Beimischung an Aktien von maximal 30%. Die klassische Rentenversicherung prognostiziert üblicherweise Wertentwicklungen von 4% bis 6%. Für den Fall, dass sich die Wertentwicklung nicht so darstellt wie erhofft, gibt es eine gesetzlich garantierte Mindestverzinsung von 2,25%. Die fondsgebundene Rentenversicherung wird seit Mitte der 90er Jahre im deutschen Markt angeboten. Sie investiert vornehmlich in Fonds, die der Versicherungsnehmer teils selbst wählen kann. Prognostiziert werden üblicherweise Wertentwicklungen zwischen 9 -10%. Allerdings bietet die fondsgebundene Variante keinerlei Garantien. Insofern sind kleinere Renditen möglich und selbst ein Verlust von Sparbeiträgen kann nicht völlig ausgeschlossen werden. Um die fondsgebundene Rentenversicherung zu sichern, bieten einige Anbieter Sicherungen über die Hinterlegung von Garantiefonds an. Obwohl die Rentenversicherung dann auch weiterhin für Wertentwicklungen um die 9% prognostiziert, zeigt die Praxis hier jedoch bisher erheblich niedrigere Wertentwicklungen, die wiederum um 6% liegen.

Die sogenannte „britische“ Rentenversicherung

Die britische Rentenversicherung unterliegt britischem Recht. Anders als die klassische deutschen Rentenversicherung sind die britischen Rentenversicherungen im Investment weitgehend frei, so dass diese häufig überwiegend im Aktienmarkt investieren. In unsicheren Börsenzeiten kann allerdings auch auf festverzinsliche Wertpapiere gewechselt werden.

Anders als bei deutschen Rentenversicherungsprodukte erfolgen Garantien nicht zum Laufzeitende, sondern werde während der Laufzeit festgelegt. Besonders im Falle von Familien stellt sich oft die Frage, was mit dem angesparten Kapital geschieht, wenn der Versicherungsnehmer kurz nach Rentenbeginn verstirbt. Hierfür besteht die Möglichkeit eine Rentengarantie zu vereinbaren. Die häufigsten Varianten sind 5 oder 10 Jahre. Im Falle des Versterbens ist somit sicher gestellt, dass auch im Falle des frühen Todes des Versicherungsnehmers die Rente für einen Gesamtzeitraum von 5 bzw. 10 Jahre -ggf. an die Erben- gezahlt wird.

Für die beste private Rentenversicherung zwei wichtige Punkte beachten !

Prognosen über mögliche Ablaufleistungen und Rentenhöhen sind zwar nach realistischen Masstäben berechnet, werden aber keinesfalls garantiert.

Vorzeitige Kündigungen führen oft zu erheblichen Einbußen, weil Verwaltungs- & Abschlussgebühren insbesondere in den Anfangsjahren Sparbeiträge ganz oder teilweise aufzerren können.

Soweit Sie nähere Informationen über eine der oben genannten Ausschlüsse, Spezialversicherungen oder Einschlüssen benötigen oder unsicher bezüglich Ihres Bedarfs sind, nehmen Sie gerne

Kontakt zu uns auf. Wir beraten Sie gerne -ggf. über eine interaktive Onlineberatung- hinaus, sofern dies erforderlich ist.

private Rentenversicherung Vergleich Rechner Testsieger - Die beste private Rentenversicherung!

- beste Rentenversicherung 2021 im Vergleich

- bis zu 30% höheres Guthaben im Alter

- die aktuellen Testsieger der privaten Rentenversicherung

- auf Wunsch Beratung durch Experten

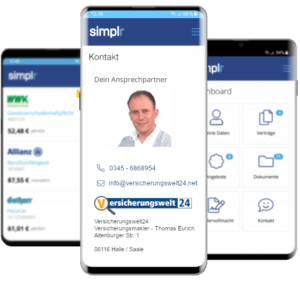

1. Unabhängig

Aus +300 Gesellschaften erhälst Du den Tarif der am besten zu Dir passt.

2. Ersparnis

Sondertarife & exklusive Leistung, mach den Vergleich und spare Geld!

3. Digital

Papier & Stresslos als APP oder im Web alle Verträge immer dabei.

4. Persönlich

Geprüften Versicherungexperten helfen Dir bei der Wahl des Tarifes.